La tasa de abandono del carrito es uno de los mayores desafíos del comercio electrónico. Cada año las marcas de comercio electrónico registran pérdidas estimadas en US$18 mil millones con abandono del carrito.1* América Latina, incluidos los países de América del Sur y Central, tienen una tasa de abandono del carrito del 75,3%2* una de las razones más importantes de estos abandonos es la fricción percibida por el usuario durante su acto de compra. Los proveedores de tecnología están trabajando para reducir esta fricción mediante la implementación de algoritmos RBA Autenticación basada en el riesgo en sus soluciones para que los usuarios (titulares de tarjetas) sean autenticados automáticamente, proporcionando así seguridad para todo el ecosistema de pagos electrónicos.

1* CreditDonkey, Rendimiento Dinámico.

2* CreditDonkey, 2022.

¿Qué es la Autenticación Basada en Riesgos (RBA)?

La Autenticación Basada en Riesgos, también conocida por el acrónimo de sus iniciales RBA, no es un término exclusivo para la autenticación en transacciones electrónicas, pero su aplicación tiene perfecto sentido para este propósito. Este es un término general utilizado para identificar cualquier proceso de autenticación que tenga sus reglas de validación vinculadas a un análisis de riesgos basado en los datos proporcionados para este propósito.

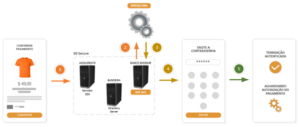

Llevando este concepto al universo de las transacciones electrónicas, la aplicación de RBA ocurre en conjunto con 3DS Access Control Server (ACS), recomendando o tomando acciones en base a los datos obtenidos por el protocolo 3DS Métodos, soportado por EMVCo, refiriéndose a los 2 posibles flujos de autenticación de cliente (propietario de la tarjeta) en una transacción electrónica:

- Autenticación sin desafío: el análisis de riesgos identifica un riesgo bajo y recomienda la autenticación sin necesidad de que el titular de la tarjeta interactúe con el ACS.

- Autenticación por desafío: el análisis de riesgos identifica un riesgo medio o alto y recomienda una autenticación en la que el titular de la tarjeta tiene que interactuar con ACS, por ejemplo introduciendo una contraseña de contador enviada por SMS.

¿Cómo funciona?

En esta aplicación del RBA que se aplica integrado al ACS, el resultado del análisis de riesgos devuelve una de las dos recomendaciones ya mencionadas anteriormente en función de parte de la siguiente información de transacción extraída del mensaje de solicitud de autenticación del protocolo 3DS:

- Datos del cliente

- Información de la tarjeta

- Información de compra

- Información de la tienda

Toda esta información es sensible y por ello los servicios relacionados con las transacciones financieras se desarrollan y operan siguiendo los más rigurosos estándares, así como la seguridad de la información y se rigen por instrumentos de gobernanza con auditorías anuales por parte de organismos como Payment Card Industry (PCI), EMVCo y la las propias banderas.

Flujo no cuestionado

- Cuando el cliente confirma el pago, la compra y los datos del cliente pasan por los dominios del protocolo 3DS y se procesan como un mensaje de solicitud de autenticación hasta que llegan al servidor de control de acceso (ACS) del banco emisor.

- El ACS consulta el servicio de análisis de riesgos que procesa la información de solicitud de autenticación.

- El servicio de análisis de riesgos valida los datos al no encontrar incoherencias en el mensaje de solicitud de autenticación de la transacción con respecto a las normas/parámetros definidos y, a continuación, informa al ACS de que la transacción puede autenticarse sin interacción del cliente.

- ACS autentica la transacción y luego el pago sigue el flujo de autorización normal.

- El mismo proceso de flujo sin desafío.

- Mismo proceso de flujo sin desafío

- El servicio de análisis de riesgos detecta alguna incoherencia en los datos del mensaje de solicitud de autenticación de la transacción con respecto a las normas/parámetros definidos, y a continuación informa al ACS de que la transacción se autenticará tras una interacción satisfactoria con el cliente.

- El ACS presenta la pantalla de desafío, donde el cliente debe ingresar la contraseña recibida por SMS, correo electrónico u otro método de envío.

- Después de la validación exitosa de la contraseña, el pago sigue el flujo normal de autorización.

Beneficios

Uno de los principales desafíos en una transacción electrónica es la tasa de conversión, que es la tasa relacionada con el cliente (titular de la tarjeta) que visita la página e incluso agrega el artículo al carrito, pero no completa la compra, y uno de los Los mayores infractores de esta práctica son las fricciones en el momento del pago, donde el cliente termina renunciando a la compra debido a que tiene que realizar pasos adicionales de autenticación o verificación. Al integrar el RBA a la solución ACS, el proceso de autenticación obtiene una importante automatización para ayudar al Banco Emisor a tomar la decisión de cuestionar o no una transacción en función de la información del cliente, la información de compra, los aspectos de comportamiento, la información del dispositivo utilizado y otros datos obtenidos. del protocolo 3DS y, por lo tanto, para los consumidores que tienden a seguir estándares en sus actividades de compra de comercio electrónico, el RBA tenderá a sugerir el flujo sin desafío, reduciendo así la fricción en el proceso de autenticación con seguridad para todos los participantes en el proceso.

HST – Autenticación basada en el riesgo: más seguridad para las transacciones electrónicas

Risk Analyzer es la solución de autenticación basada en riesgos de HST, que opera en conjunto con HST-ACS 2.0, brinda más seguridad y agilidad a los bancos emisores de tarjetas en el proceso de toma de decisiones con respecto a la autenticación de transacciones.

¿Quieres saber más sobre nuestras soluciones? ¡Póngase en contacto con nuestro equipo de ventas!